Principales dispositions

Établie en 2014 par l'OCDE sous l'égide du G20 et adoptée par 150 pays environ depuis sa création, la norme fiscale AEOI (pour Automatique Exchange Of Information, en anglais) ou EAI (Échange Automatique d’Information) impose aux différents intermédiaires financiers de déclarer la résidence fiscale de leurs clients dans les pays signataires de la réglementation.

CACEIS, ses entités internationales, et ses clients Sociétés de gestion, ainsi que leurs investisseurs, sont par conséquent impactés.

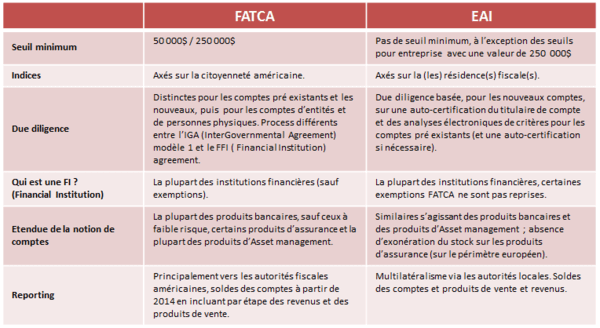

L’objectif de l’EAI est identique à celui de FATCA :

- lutter contre l’évasion fiscale.

- faciliter l’imposition des revenus perçus à l’étranger par les autorités du pays de résidence fiscale du bénéficiaire.

Au sein de l'Union européenne, l'AEOI a été introduite par la directive relative à la coopération administrative (directive "DAC2" du 9 décembre 2014) qui rend l'échange d'informations obligatoire dans tous les pays de l'Union européenne.

Depuis le 1er janvier 2016, les institutions financières ont dû ainsi identifier tous leurs clients concernés, personne physique comme personne morale. Le premier échange informatique auprès d'une autorité fiscale locale est intervenu en mars 2017 selon la norme de l’OCDE et concernait les données collectées au cours de l’année 2016.

L'OCDE fournit un ensemble de renseignements sur la norme AEOI (liste des pays impactés, lois et directive par juridiction) sur son site internet.

Qui est concerné et par quoi ?

Les personnes physiques et les entreprises détenant un compte dans un pays autre que celui de leur résidence fiscale doivent faire l’objet du reporting EAI.

Deux types de données seront collectés par les institutions financières (dont les Sociétés de gestion) :

- Les données financières (solde des comptes, intérêts, dividendes, plus-values et tout autre revenu financier),

- Des données « référentielles » du type nom, prénom, adresse de résidence principale, adresse de résidence fiscale, pays, date de naissance, etc.

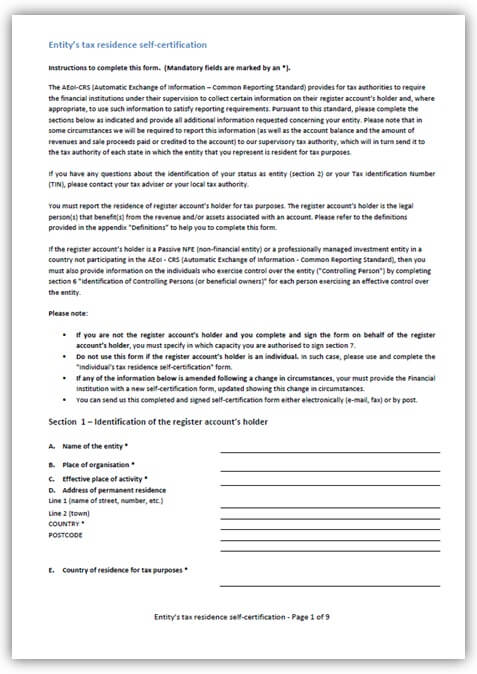

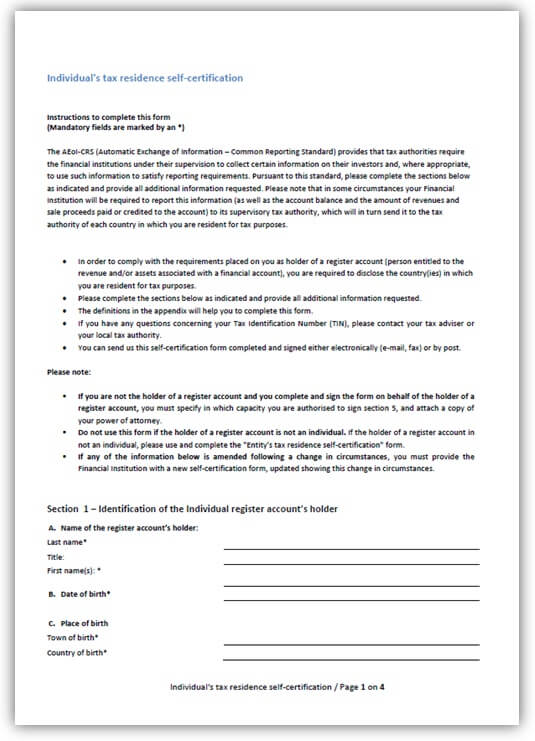

Ces données référentielles seront obtenues grâce à une auto-certification, rendue obligatoire par la norme AEOI, à compléter par le titulaire du compte (personne physique comme entreprise), et à envoyer à l’institution financière en charge de la déclaration du reporting auprès de l’autorité fiscale locale.

En cas de changement de l’une des données référentielles (considéré comme un changement de circonstances par l’AEOI), le titulaire du compte devra également compléter une nouvelle auto-certification pour indiquer ces changements à ladite institution déclarante.

Le modèle standard du groupe CACEIS est à votre disposition ci-dessous. Si vous êtes client de CACEIS, vous devez le compléter, le signer et l’adresser à votre contact commercial habituel.

Décret du 3 Juillet 2018

Le 3 juillet 2018, la France a publié un Décret afin de préciser la mise en place de dispositions complémentaires à la norme EAI. Ce décret précise que toute personne, morale ou physique, qu’elle soit résidente fiscale française ou non, n’ayant pas répondu aux sollicitations envoyées par les institutions financières afin d’obtenir une auto-certification EAI valide, doit faire l’objet de deux relances en respectant des délais d’envoi et de réponse décrits dans le Décret.

Sans réponse à ces relances, l’intéressé fera alors l’objet d’un nouveau reporting à la Direction Générale des Finances Publiques (DGFIP) par chaque institution financière avant le 31 mars 2020 pour la première fois, puis chaque année à la même date.

Enfin, le décret indique que les personnes ainsi reportées seront sanctionnées d’une amende de 1500 €.

Ce décret est entré en vigueur le 1er novembre 2018 et ne couvre que les structures domiciliées fiscalement en France.

Tableau de synthèse FATCA vs EAI :